BCE : Le dilemme des anticipations d’inflation

La Banque Centrale Européenne (BCE) s’apprête à annoncer jeudi, à l’issue de sa prochaine réunion de politique monétaire, de nouvelles mesures d’assouplissement monétaire.

Ces mesures ont pour vocation première de permettre à la BCE de tenir son mandat, à savoir garantir la stabilité des prix en maintenant la croissance annuelle des prix à la consommation sur un rythme inférieur, mais proche de 2%. L’utilisation de ces outils (taux, refinancement, achats d’actifs, guidage monétaire/forward guidance) doit permettre, par l’intermédiaire des canaux de transmission traditionnels entre la politique monétaire et l’économie « réelle », de stimuler la demande finale et par la même occasion d’ajouter une pression haussière sur la formation des prix.

Au-delà de la gestion des outils à sa disposition, nous nous intéressons dans cette note sur les motivations de la BCE à actionner davantage sa politique. Nous nous interrogeons ici sur le bien fondé de la réactivation d’outils de politique monétaire de la BCE au regard des signaux et des contradictions relevées aujourd’hui sur un indicateur essentiel observé par l’autorité monétaire : les anticipations d’inflation.

Anticipations de marché ou anticipations des consommateurs?

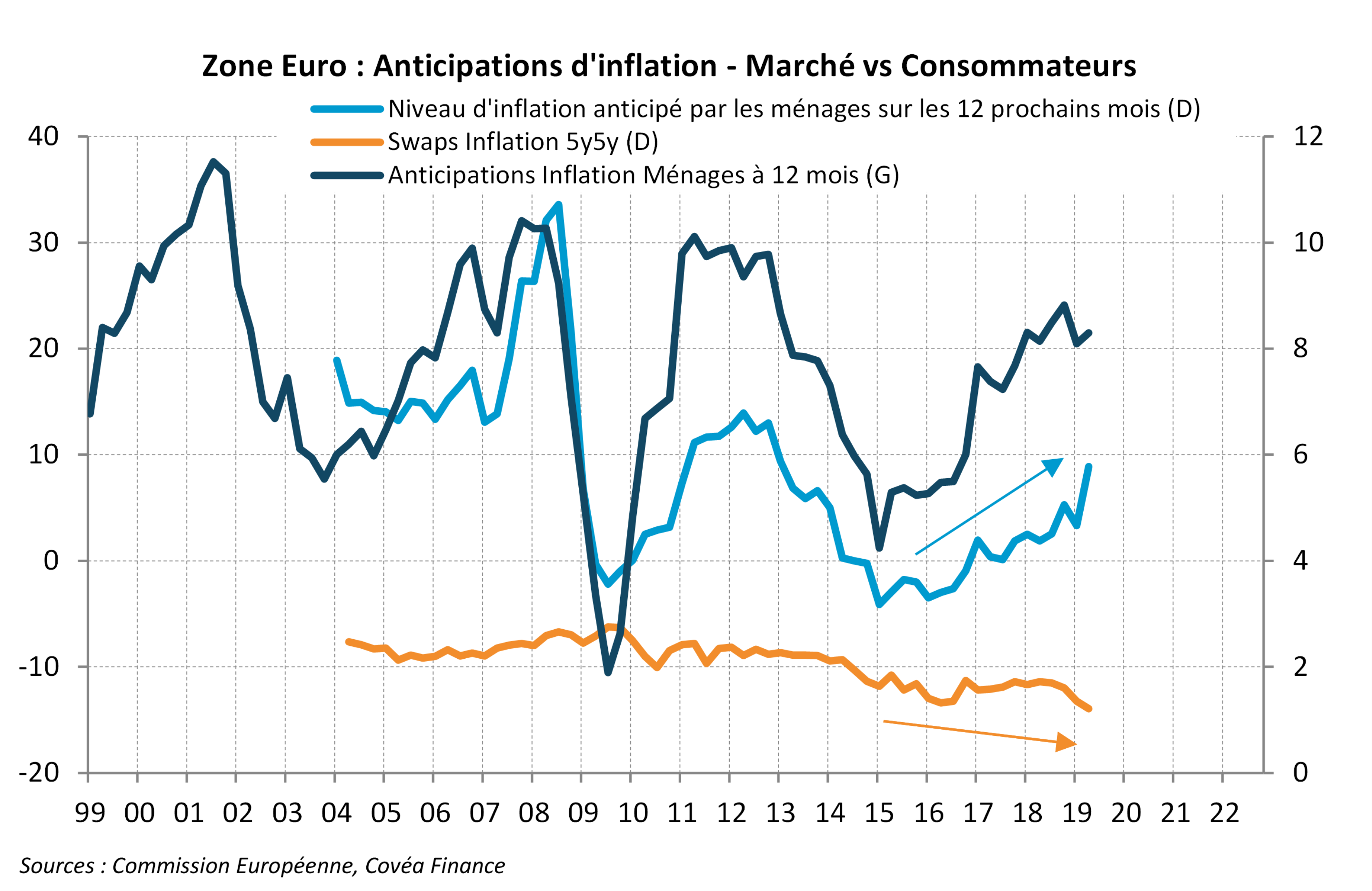

« L’écart entre les anticipations de marché et les anticipations des consommateurs est au plus haut depuis 2008... »

Lutter contre l’apparition d’un régime déflationniste

Au cours de 10 dernières années, la BCE a utilisé un impressionnant arsenal de mesures de politique monétaire (d’abord conventionnelles puis non conventionnelles) dans le but de remplir deux de ses principales missions : assurer la stabilité financière de la zone Euro et maintenir durablement l’inflation autour de sa cible, à un niveau proche mais inférieur à 2%.

Afin d’assurer la stabilité financière et lutter contre la matérialisation d’un risque systémique en zone Euro, les opérations de refinancement des banques ont été assouplies (montants illimités, sur des durées plus longues, avec des critères d’éligibilité moins exigeants voir la suspension de ces critères pour certains pays membres) et la Banque Centrale a déclenché dés 2010 un programme d’achat de titres de dette publique des pays dits périphériques (Securities Market Program) au plus dur de la crise de la dette souveraine en zone Euro.

Afin de remplir son mandat sur la stabilité des prix, la BCE a cherché à stimuler la demande par des baisses des taux directeurs et des programmes d’achats, d’abord sur des obligations sécurisées, puis plus récemment sur des titres publics et privés afin d’appuyer davantage sur la courbe des taux et assouplir davantage les conditions de financement de l’économie. Cette politique a eu pour effet de stimuler la dynamique des crédits, de générer des effets richesses sur le prix des actifs et d’assurer la confiance dans la monnaie. La baisse des taux, au-delà de la stimulation de l’endettement, vise également à stimuler la dépense immédiate en pénalisant l’épargne de long terme et donc les revenus financiers.

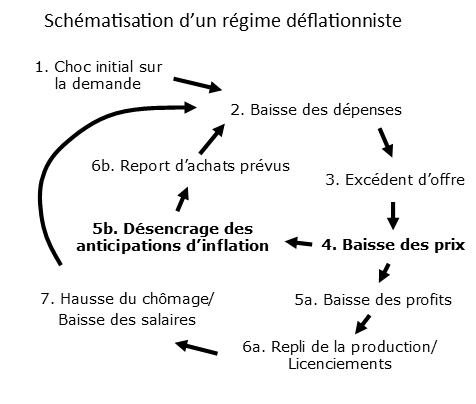

En miroir au risque de voir apparaitre une spirale inflationniste et une boucle prix – salaire, la BCE cherche par tous les moyens à éviter l’entrée dans une spirale négative déflationniste (voir schéma ci-contre). Une des clefs de cet engrenage négatif s’articule autour du caractère auto réalisateur de cette spirale pernicieuse et du rôle des anticipations d’inflation dans ce mécanisme. Ainsi, à partir d’un choc très important sur la richesse ou le patrimoine des ménages (éclatement d’une bulle immobilière ou financière), l’affaiblissement de la demande peut pousser à un épisode déflationniste dans la phase de rééquilibrage entre offre et demande. Or, si les agents économiques anticipent que cette baisse de prix est durable dans le temps, ils peuvent être amener à suspendre leurs dépenses (décalage temporel des dépenses) en attendant de voir les prix baisser, entrainant de fait une baisse de la demande qui va empêcher le rééquilibrage entre offre et demande et alimenter cette spirale déflationniste. Les ajustements de l’offre et la baisse de prix vont alimenter une hausse du chômage et une baisse des revenus qui affecteront à leur tour la demande. Aussi dans la surveillance du risque de voir se matérialiser un régime déflationniste, la psychologie des agents économiques apparait comme un facteur primordial à observer.

« La BCE cherche par tous les moyens à éviter l’entrée dans une spirale déflationniste »

La justesse du signal des anticipations d’inflation en question.

« Contrairement à 2014, les anticipations de marché et des consommateurs divergent »

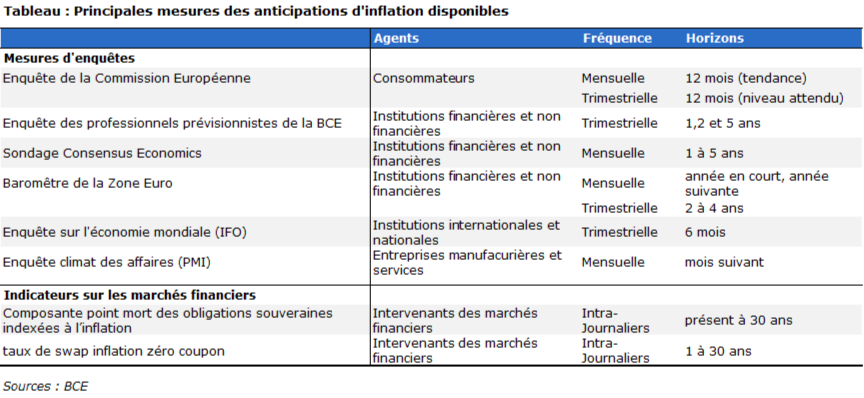

Plusieurs indicateurs tentent d’apporter un éclairage sur la tendance et le niveau des anticipations d’inflation, en interrogeant un large panel d’agents économiques différents (Marchés financiers, consommateurs, producteurs et prévisionnistes professionnels) sur des horizons d’anticipations différents (pour le mois d’après, sur les 12 prochains mois, à 5 ans). Au regard des comparaisons entre ces anticipations et le niveau de l’inflation observée, aucun de ces indicateurs n’est réellement prédictif sur le long terme. Néanmoins, la BCE observe l’ensemble de ces indicateurs afin de déterminer l’ancrage des anticipations des agents économiques autour de sa cible.

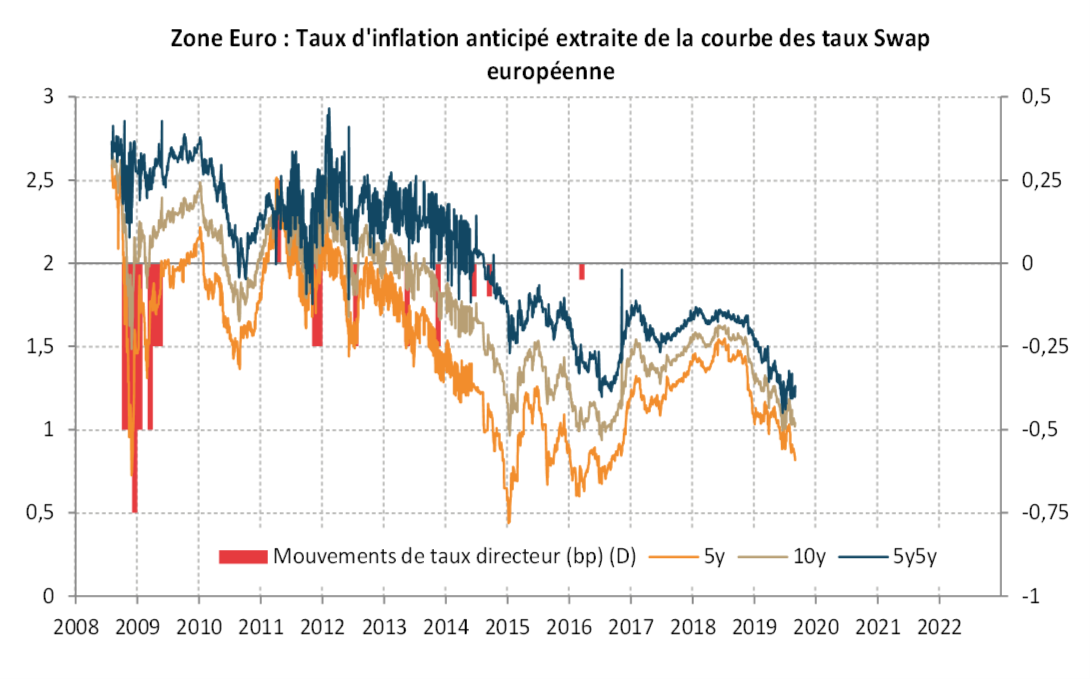

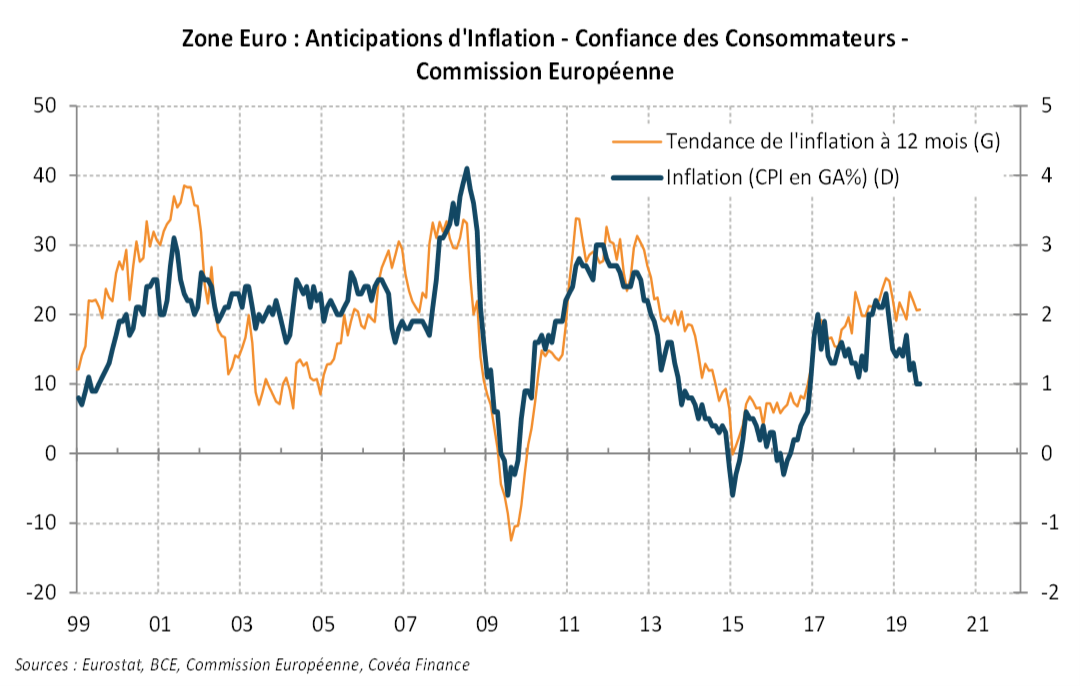

En 2014 et 2015, l’ensemble des indicateurs des anticipations d’inflation des agents économiques était orientés à la baisse et l’inflation était alors quasi nulle (voire sur quelques mois négatives). Cette conjonction de facteurs a poussé la BCE à agir afin de garantir le maintien des ancrages des anticipations d’inflation. Les taux d’intérêt directeurs ayant déjà atteint la limite du taux 0, la BCE a alors déclenché un programme d’assouplissement quantitatif conséquent en ouvrant un nouveau programme d’achat d’actifs (APP) et en abaissant le taux de dépôt des réserves excédentaires des banques en territoire négatif. A l’observation de ces mêmes indicateurs aujourd'hui, la situation apparait nettement plus nuancée.

D’un côté, les anticipations d’inflation de marché, observées par l’intermédiaire de deux indices, la composante point mort des obligations souveraines indexées à l’inflation et par les taux de swap inflation zéro coupon, n’ont cessé de s’éroder depuis le début de l’année 2019, en parallèle de la dégradation des perspectives de croissance 2019 pour la zone Euro. De l’autre, les anticipations d’inflation des ménages sont restées fermement ancrés, ne traduisant pas d’érosion des anticipations de prix des ménages. L’enquête quantitative trimestrielle réalisée par la Commission Européenne sur la perception et les anticipations des niveaux d’inflation à venir, complémentaire à l’enquête mensuelle sur la confiance des ménages, illustre même une hausse du niveau de la croissance des prix attendue sur les 12 prochains mois par les ménages, à un niveau de 5,8%. Comment expliquer un tel écart?

L’importance de la perception de l’inflation des ménages.

« Les anticipations d’inflation des ménages sont dépendantes de leur perception de l’inflation »

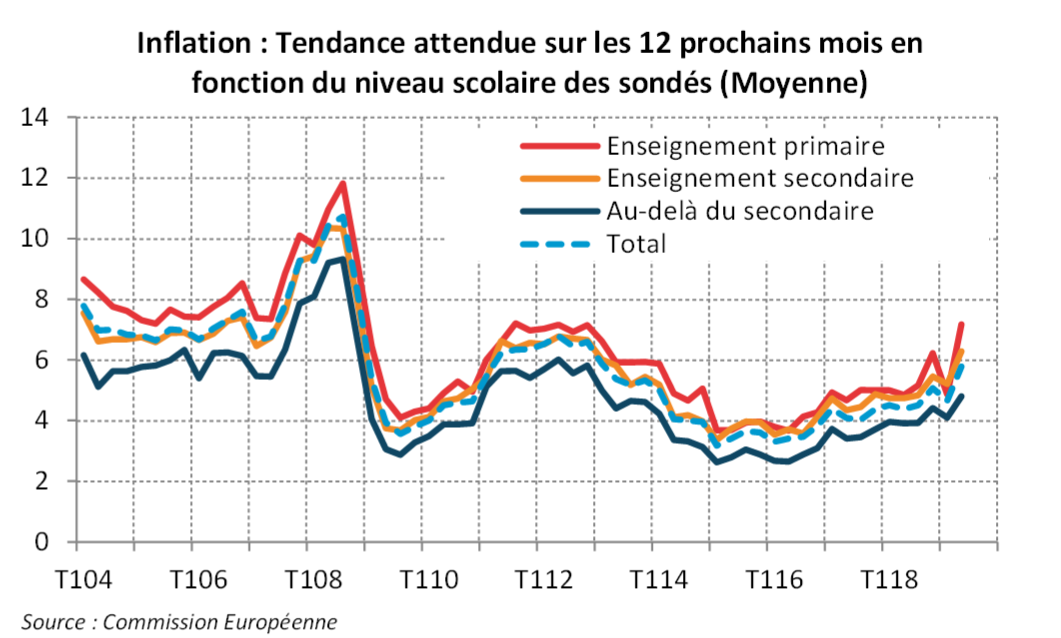

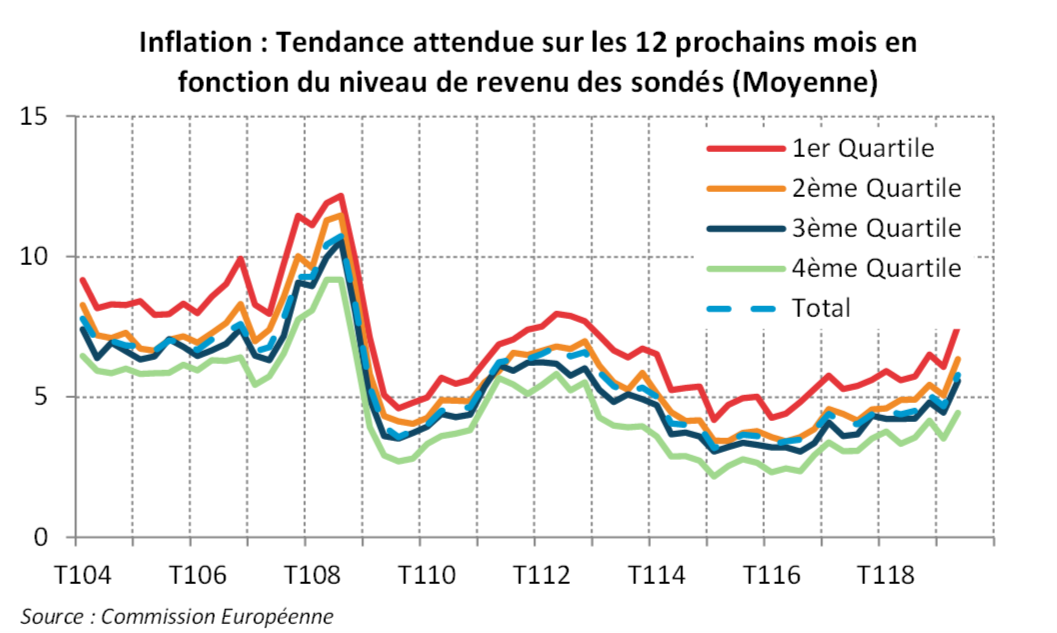

En mars 2019, l’INSEE a publié un document de travail abordant la thématique de la perception de l’inflation des ménages, étroitement liée avec celle de leur anticipation de prix. En effet, l’écart observé entre l’inflation perçue et l’inflation réelle calculée par les instituts statistiques se retrouve et explique une grande partie du niveau de leur anticipation et de l’orientation de leur perspectives. Ainsi pour l’année 2018, malgré une inflation relevée en zone Euro à 1,8% par Eurostat, les ménages estiment avoir subi une inflation à 6,6% selon l’enquête de la Commission Européenne. Selon les travaux de l’INSEE, plusieurs facteurs peuvent expliquer un tel écart. Tout d’abord l’agrégation au niveau macroéconomique de l’inflation masque en réalité la diversité des paniers de consommation potentiels qui peuvent varier en fonction des niveaux de revenus, de l’âge ou de la localisation géographique. Cette réalité s’illustre parfaitement dans les résultats de l’enquête de la Commission, qui montre en effet des divergences parfois assez nettes entre les perceptions et les prévisions d’inflation des différentes catégories de revenus ou du niveau d’étude des sondés.

Plusieurs autres facteurs sont avancés :

- La psychologie des consommateurs : une hausse de prix sera davantage remarquée que des prix stables ou en baisse. En outre, les augmentations de prix restent longtemps ancrées dans les mémoires.

- La temporalité : Les ménages focalisent davantage leur attention sur les achats récents qui peuvent conduire à surestimer le taux d’inflation effectif et par voie de conséquence leurs anticipations de hausses de prix.

- La fréquence des achats et les prélèvements et achats occasionnels : Les ménages attacheraient moins d’attention aux achats occasionnels (automobile, vacances) et aux prélèvements automatiques qui ne génèrent pas un acte d’achat.

- L’inflation annuelle contre la hausse historique des prix : Les taux d’inflation couvrent la progression des prix sur les douze derniers mois, alors que les souvenirs des ménages remontent plus loin dans le temps. Lorsqu’ils forment leur perception de l’inflation, les consommateurs peuvent avoir en mémoire les prix en vigueur quelques années auparavant. Sur une longue période, les prix ont tendance à augmenter sensiblement, même si le taux d’inflation annuel est bas (une hausse de 0,8% sur 15 ans imprime une hausse globale de près de 13%).

- Variation du prix contre amélioration de la qualité : Les ménages considèrent souvent que tout changement de l’étiquette de prix d’un produit est synonyme d’inflation. Mais il s’accompagne parfois d’une amélioration de la qualité. L’IPCH traite l’effet qualité en éliminant la variation due à la différence de qualité.

Ainsi de nombreux facteurs psychologiques viennent affecter les anticipations d’inflation des ménages. Ces facteurs influent sur le comportement d’achat des ménages et doivent être pris en compte par les autorités cherchant par leur politique à influencer ces comportements. Sur les dernières enquêtes publiées par la

Commission Européenne, l’ancrage des anticipations d’inflation des ménages renvoie un message plutôt rassurant sur le risque de voir apparaitre un régime déflationniste : à contre pied des anticipations de marché, les ménages anticipent une accélération de la hausse de prix en moyenne à 5,8% comme précisé dans le paragraphe précédent. Au regard de cette enquête, le risque de voir se matérialiser une baisse des dépenses en raison d’anticipations de baisse de prix des ménages apparait inexistant.

Assouplissement monétaire de la BCE : Stop ou Encore?

« La BCE met en contradiction l’objectif de stabilité des prix avec celui de stabilité financière »

La question de la nécessité et de l’intérêt économique de nouvelles actions de la Banque Centrale Européenne se pose donc légitimement. Sur les dernières années, la politique monétaire a-t-elle été efficace? Assurément oui : l’assouplissement des conditions de financement et la restauration du canal du crédit depuis 2008 a permis de soutenir l’investissement et la consommation, et donc la demande finale. La baisse des taux a permis de faciliter l’accès au financement pour les ménages et les entreprises et de stimuler les prêts hypothécaires, le marché immobilier et l’activité de construction. La hausse du prix des actifs risqués a entrainé un effet richesse sur les ménages possédant ces actifs et a renforcé leur pouvoir d’achat. Les conditions de financement à l’économie restent encore aujourd’hui historiquement souples.

Cette politique monétaire a-t-elle été suffisamment efficace? La réponse apparait nettement plus nuancée. Depuis 2009, l’inflation moyenne relevée en zone Euro est de 1,3%, le croissance annuelle moyenne de 0,8%. Avec l’arsenal monétaire déployé par la BCE, il est légitime de penser que nous aurions pu nous attendre à mieux. Néanmoins il est utile de rappeler que la Banque Centrale, aussi volontaire soit elle, n’est pas le seul acteur sur la scène économique, et que plusieurs autres acteurs ont joué parfois des partitions différentes. Ainsi les stratégies des Etats membres de la zone Euro en terme de réformes structurelles et de politiques budgétaires sur les dernières années (peu de désendettement, choix des dépenses courantes au détriment des investissements publics, absence de relance de la part des Etats disposant de marges de manœuvre) n’ont pas accompagné et toujours soutenu la politique engagée par la Banque Centrale. Un environnement mondial particulièrement agité et instable n’apparait pas non plus être un environnement optimal à la diffusion de la politique monétaire. L’incertitude que génère cet environnement n’incite pas les agents économiques a profiter des facilités de financement, pour investir ou consommer, même si celles-ci sont historiquement avantageuses. Elle attenue la capacité des ménages à modifier leurs comportements d’épargne, malgré l’affaiblissement des rendements de cette épargne, et vient, là aussi, à contrepied de la politique de la BCE. De plus, à mesure que les taux d’intérêt s’enfoncent en territoire négatif, la question des effets dommageables collatéraux de cette politique monétaire expansionniste très agressive se pose également. Le renforcement de l’endettement des agents économiques, bien que sur des taux extrêmement faibles, soulève la question de leur solvabilité en cas de prochain retournement. L’atteinte de taux négatifs pour les dettes souveraines les mieux notées sur des maturités parfois très longues, dans un contexte ou beaucoup d’institutions financières ont l’obligation d’acheter ce type de titres pour des raisons prudentielles, posent la question de la stabilité financière en zone Euro, et au-delà pour les dettes privées, de la juste rémunération du risque. Elle interroge de ce fait sur le bien fondé de mesures qui, justifiées par l’objectif de stabilité des prix, iraient en contradiction avec celui de stabilité financière. Enfin, la poursuite de la baisse des taux d’intérêt génère un effet richesse négatif sur les ménages au travers de l’affaiblissement de leurs revenus d’intérêt sur leur épargne.

Aussi, en assouplissant davantage sa politique monétaire dans un contexte déjà historiquement accommodant, la BCE prend aujourd’hui le risque de mettre à mal la stabilité financière pour un résultat sur l’inflation plus qu’incertain et très discutable. D’autant que les signaux sur les anticipations d’inflation des agents économiques sont, comme nous l’avons détaillé dans cette réaction, très contrastés et n’alertent pas sur un risque pour la zone euro de rentrer dans un régime déflationniste. A défaut de voir l’inflation rebondir vigoureusement, la BCE prend le risque de renforcer certains déséquilibres financiers en biaisant la formation des prix des actifs, d’éroder la stabilité financière et d’approfondir les inégalités.

Rédigé par

Frédéric Kleiss

Responsable Recherche Macroéconomique et Quantitative

Le 11 septembre 2019

Ce document est établi par Covéa Finance, société de gestion de portefeuille agréée par l’Autorité des Marchés Financiers sous le numéro 97-007, constituée sous forme de société par actions simplifiée au capital de 7 114 644 euros, immatriculée au RCS Paris sous le numéro B 407 625 607, ayant son siège social au 8-12 rue Boissy d’Anglas 75008 Paris. Ce document est produit à titre indicatif et ne peut être considéré comme une offre de vente ou un conseil en investissement. Il ne constitue pas la base d’un engagement de quelque nature que ce soit, ni une évaluation de stratégie ni aucune recommandation d’investissement dans des instruments financiers. Il contient des opinions et analyses générales et non personnalisées conçues par Covéa Finance à partir de données chiffrées qu’elle considère comme fiables au jour de leur établissement en fonction du contexte économique, mais dont l’exactitude et la validité ne sont toutefois pas garanties. Les opinions exprimées dans le document peuvent faire l’objet de modifications sans notification. Covéa Finance ne saurait être tenue responsable de toute décision prise sur la base d’une information contenue dans ce document. Ce document est la propriété intellectuelle de Covéa Finance. Toute Utilisation (définie ci-après), reproduction ou diffusion de tout ou partie du présent document devra faire l’objet d’une autorisation préalable de Covéa Finance. Le destinataire du présent document a connaissance et accepte que les données chiffrées, permettant d’établir les opinions et analyses générales et non personnalisées, peuvent être soumises à l’acquisition de droits vis-à-vis de tiers. Par conséquent, les données chiffrées ne peuvent en aucun cas faire l’objet d’une quelconque Utilisation par le destinataire du document sans l’acquisition préalable des droits nécessaires directement auprès des tiers détenteurs de ces droits. Par ailleurs, le destinataire du présent document a connaissance et accepte que Covéa Finance ne sera en rien responsable de toute utilisation faite desdites données chiffrées et assumera seul toutes les conséquences vis-à-vis des tiers détenteurs des droits associés à ces données. L’ « Utilisation » s’entend comme, et de manière non limitative, la manipulation de la donnée chiffrée, la distribution, la redistribution, l’intégration dans un système d’information ou dans des documents de tous types.