Les ménages, clé de voûte de la croissance américaine

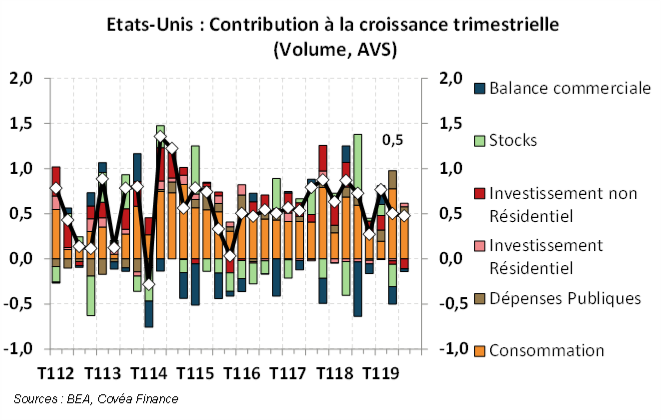

En dépit du renforcement des signaux de modération, l’économie américaine a affiché au troisième trimestre une croissance trimestrielle du PIB de 0,5%, un rythme quasiment identique à la période précédente.

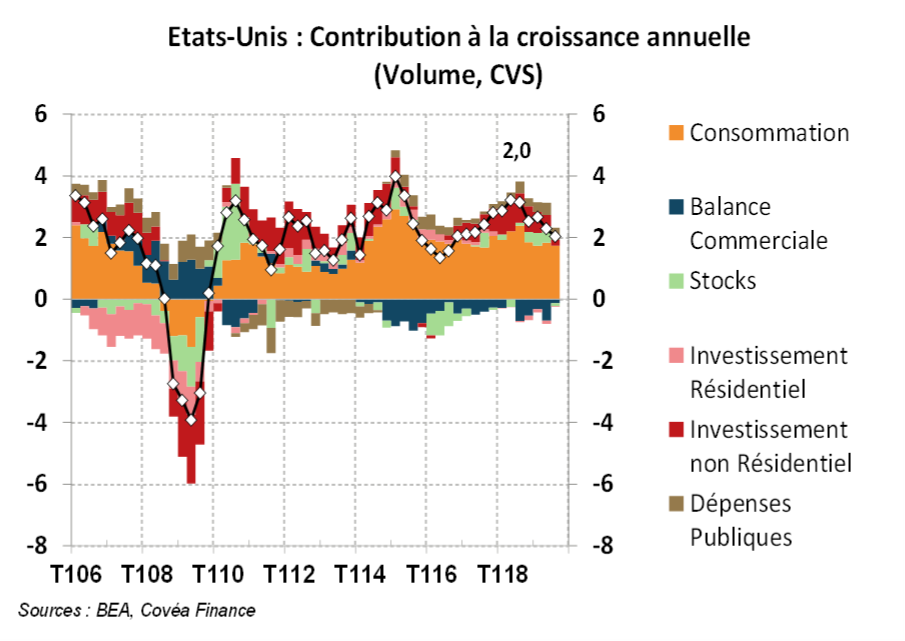

La solidité de la consommation des ménages a été une nouvelle fois le principal vecteur de cette progression. Les dépenses restent robustes autant en termes de services que de biens de consommation durables (voitures, équipements), signe de l’optimisme des consommateurs qui tirent profit d’un marché du travail toujours en tension. A l’instar des dépenses en biens durables, l’investissement résidentiel bénéficie aussi de la baisse des taux d’intérêt consécutive au changement de cap de la Réserve fédérale amorcé fin 2018. Après un an et demi de contraction continue, les dépenses dans l’immobilier résidentiel se redressent et enregistrent une progression de 1,2% en glissement trimestriel (GT). A l’opposé, le contexte actuel de ralentissement mondial et les fortes incertitudes inhérentes aux négociations commerciales avec la Chine, pèsent sur les dépenses des entreprises. La détérioration de l’investissement non résidentiel se renforce avec une baisse de 0,8% en GT, après -0,3% au deuxième trimestre. Sur le plan extérieur, les exportations ne se redressent que légèrement après la forte chute enregistrée au trimestre précédent. La relative résistance de la croissance en ce troisième trimestre ne masque pas la tendance au ralentissement qui se dessine depuis plusieurs mois. La croissance annuelle du PIB affiche désormais un rythme de 2%, contre 2,9% en 2018. La bonne santé du consommateur reste un facteur de soutien mais l’orientation de l’investissement fait peser des risques baissiers sur l’économie américaine.

Produit Intérieur Brut

« L’essentiel de la croissance américaine repose sur les ménages au T3 2019 »

Solidité de la consommation et redressement de l’immobilier

« L’investissement résidentiel progresse pour la première fois en 6 trimestres »

Le Produit Intérieur Brut américain a progressé de 0,5% en glissement trimestriel au troisième trimestre, selon la première estimation du BEA (Bureau of Economic Analysis). La relative stabilité du rythme de croissance par rapport au second trimestre (T2) masque une divergence croissante entre les principaux vecteurs de croissance : la demande des ménages reste solide, tandis que la détérioration de l’investissement des entreprises s’accentue. Il en résulte une poursuite du ralentissement tendanciel de la dynamique d’activité, avec une croissance annuelle du PIB qui affiche désormais un rythme de 2%, contre 2,9% en 2018.

Les dépenses de consommation s’inscrivent en hausse de 0,7% sur le trimestre, ce qui maintient leur croissance annuelle à 2,5%. La progression de la consommation repose sur une large variété de dépenses. Les services, qui représentent 64% des achats des ménages, s’inscrivent en hausse de 0,4% sur le trimestre, tandis que les biens non durables progressent de 1,1%. Enfin, les biens durables (électroménager, équipements, voitures) affichent une croissance trimestrielle de 1,9% après 3,1% au T2, suggérant une certaine confiance des ménages dans l’orientation de leurs revenus. Cet optimisme est à mettre en relation avec la faiblesse historique du taux de chômage et la progression des salaires. A cette vigueur du marché du travail, s’ajoute un niveau d’épargne relativement élevé (8,1% du revenu disponible, contre une moyenne à 6% depuis 2000) qui permet aux ménages d’envisager des dépenses plus importantes. A l’instar des dépenses de biens durables, l’investissement résidentiel tire également profit de la baisse des taux d’intérêt. Suite au virage monétaire de la Réserve fédérale amorcé en fin d’année dernière, le taux moyen hypothécaire à 30 ans est passé de 4,80% à 3,70% en un an. A la faveur de cette baisse du coût du crédit, l’investissement résidentiel se redresse de 1,5% en glissement trimestriel, après 6 trimestres consécutifs de contraction.

La détérioration de l’investissement non résidentiel s’accentue

« Le recul de l’investissement des entreprises touche désormais les équipements »

Du côté des entreprises, la tendance est nettement moins favorable, ce qui n’est pas sans faire peser des risques à terme sur le dynamisme de la consommation, si le marché du travail devait se dégrader. L’investissement non résidentiel enregistre une contraction de 0,8% sur le trimestre, après –0,3% au deuxième trimestre. La détérioration concerne particulièrement l’investissement en infrastructures qui se contracte de 4,1% sur le trimestre, mais aussi désormais les équipements. La baisse dans les infrastructures est assez généralisée, mais on relève des reculs marqués dans le secteur pétrolier (-8,3%) et les commerces (-3,1%). Les investissements en biens d’équipements s’inscrivent également en recul sur le trimestre (-1%) pour la première fois depuis 2016. Le seul élément positif concerne les dépenses liées à la propriété intellectuelle (recherche et développement, logiciels, divertissements) qui restent très bien orientées avec une croissance annuelle de 8%. Au final, la croissance annuelle de l’investissement des entreprises ralentit à 1,3%, un rythme très en-deçà de celui affiché en 2018 (6,4%). Par ailleurs, les entreprises américaines ont continué à constituer des stocks sur le trimestre à hauteur de 69 Mds$, un niveau similaire au trimestre précédent, ce qui pourrait grever d’autant la croissance au quatrième trimestre si un mouvement inverse de déstockage s’amorce.

Cette détérioration de l’investissement n’est pas une surprise au regard de l’orientation récente des indicateurs d’enquête (PMI, ISM) et des difficultés du secteur manufacturier. Le contexte de ralentissement mondial, auquel s’ajoute les incertitudes très fortes sur la politique commerciale américaine réduisent la visibilité des entreprises. Les exportations qui avaient chuté de 1,4% au deuxième trimestre, ne se redressent ainsi que très légèrement au troisième trimestre (+0,2%). Vis-à-vis de la Chine, premier partenaire commercial des Etats-Unis, les exportations et les importations affichent une contraction de respectivement 10% et 13% en août (glissement annuel lissé 3 mois). Les récents développements des négociations commerciales, suite à la venue d’une délégation chinoise début octobre à Washington, semblent favorables, mais les avancées sont ténues et fragiles, ce qui ne permet pas d’envisager une amélioration pérenne du contexte commercial pour les entreprises américaines. Celles-ci doivent faire face à la montée des tarifs douaniers imposés par l’administration Trump sur les importations, ce qui augmente le coût des facteurs de production, et aux mesures de représailles (Chine, Union Européenne) qui réduisent les débouchés. A cela s’ajoute l’appréciation du dollar depuis le début d’année (-4,8% face à l’euro à fin septembre) qui amoindrit également la compétitivité prix des exportations américaines.

Rédigé par

Sébastien Berthelot

Responsable adjoint de la Recherche Macroéconomique

Le 30 octobre 2019

Ce document est établi par Covéa Finance, société de gestion de portefeuille agréée par l’Autorité des Marchés Financiers sous le numéro 97-007, constituée sous forme de société par actions simplifiée au capital de 7 114 644 euros, immatriculée au RCS Paris sous le numéro B 407 625 607, ayant son siège social au 8-12 rue Boissy d’Anglas 75008 Paris.

Ce document est produit à titre indicatif et ne peut être considéré comme une offre de vente ou un conseil en investissement. Il ne constitue pas la base d’un engagement de quelque nature que ce soit, ni une évaluation de stratégie ni aucune recommandation d’investissement dans des instruments financiers. Il contient des opinions et analyses générales et non personnalisées conçues par Covéa Finance à partir de données chiffrées qu’elle considère comme fiables au jour de leur établissement en fonction du contexte économique, mais dont l’exactitude et la validité ne sont toutefois pas garanties. Les opinions exprimées dans le document peuvent faire l’objet de modifications sans notification.

Covéa Finance ne saurait être tenue responsable de toute décision prise sur la base d’une information contenue dans ce document.

Ce document est la propriété intellectuelle de Covéa Finance. Toute Utilisation (définie ci-après), reproduction ou diffusion de tout ou partie du présent document devra faire l’objet d’une autorisation préalable de Covéa Finance.

Le destinataire du présent document a connaissance et accepte que les données chiffrées, permettant d’établir les opinions et analyses générales et non personnalisées, peuvent être soumises à l’acquisition de droits vis-à-vis de tiers. Par conséquent, les données chiffrées ne peuvent en aucun cas faire l’objet d’une quelconque Utilisation par le destinataire du document sans l’acquisition préalable des droits nécessaires directement auprès des tiers détenteurs de ces droits.

Par ailleurs, le destinataire du présent document a connaissance et accepte que Covéa Finance ne sera en rien responsable de toute utilisation faite desdites données chiffrées et assumera seul toutes les conséquences vis-à-vis des tiers détenteurs de droits associés à ces données.

L’ « Utilisation » s’entend comme, et de manière non limitative, la manipulation de la donnée chiffrée, la distribution, la redistribution, l’intégration dans un système d’information ou dans des documents de tous types.